今日から何回かに分けて、主な生命保険会社の2025年上期決算概要を確認してみようと思います。

まず今回は各社の健全性指標の状況を取り上げます。

なお、2026年3月末からは新ソルベンシー規制が適用されることになりますので、本稿では現行のソルベンシー・マージン比率と新規制によるESRの双方の状況を確認してみます。

最初にソルベンシーマージン比率の状況を見てみましょう。。

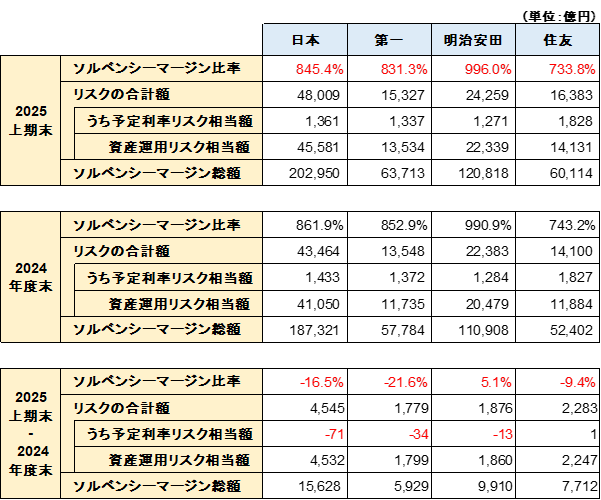

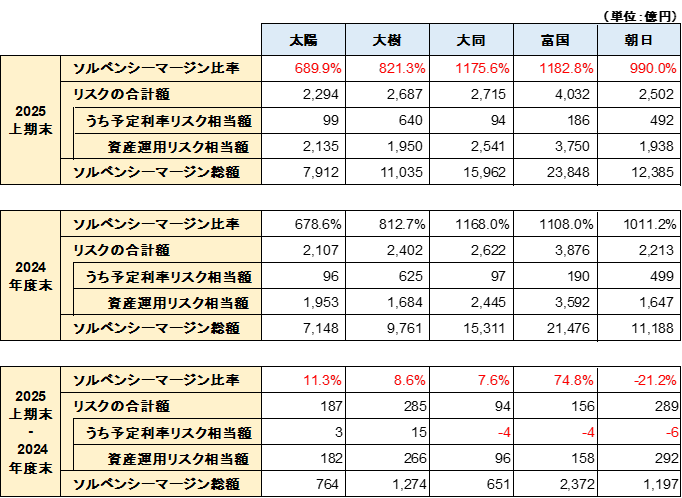

大手生保(4社)・中堅生保(5社)のソルベンシーマージン比率の状況

上の表は、大手生保(4社)および中堅生保(5社)のソルベンシーマージン比率をまとめたものです。

まず、2025年上期末のソルベンシーマージン比率は、各社とも健全性の目安とされる200%を大きく超過しています。

最も低い太陽生命でも700%弱の水準にあり、現行規制を前提にすると、概ね健全性には問題がないと言えます。

次に、ソルベンシーマージン総額について2024年度末と2025年9月末を比較すると、大手生保・中堅生保の全社で増加しています。

主たる要因は国内株価の上昇による株式含み益の増加と推測されます。

●10 年国債利回り 年度始 1.485% → 上半期末 1.645%

●日経平均株価 年度始 35,617 円 → 上半期末 44,933 円

●円/ドルレート 年度始 149.52 円 → 上半期末 148.88 円

●円/ユーロレート 年度始 162.08 円 → 上半期末 174.47 円

なお、富国生命のソルベンシーマージン比率の改善幅が他社よりも大きくなっています。

これは9月に米ドル建劣後債7 億米ドル(1 032 億円)発行したことによる効果だと思われます。

次に2025年度から導入予定の新ソルベンシー規制に基づく健全性指標を確認してみましょう。

新指標は「経済価値ベースのソルベンシー比率」であり、ESR と呼ばれてます。

ここでESRは、Economic Solvency Ratioの略です。

経済価値ベースの資本(適格資本)を経済価値ベースのリスク量(所要資本)で割った値であり、100%が健全性の基準となります。

なお、現行のソルベンシーマージン比率は「ソルベンシーマージン÷リスク量×2」で算出します。

したがって200%が健全性の基準となります。

また、現行規制と新規制を比較するためには、現行のソルベンシーマージン比率を1/2することが必要です。

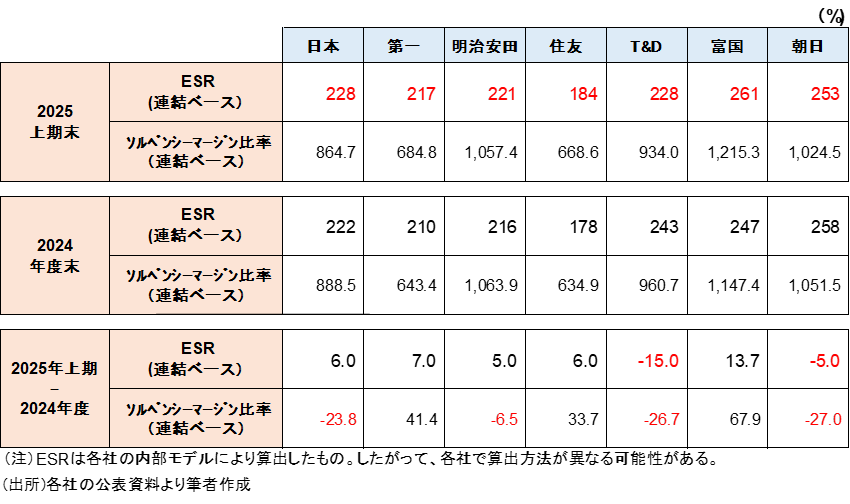

生保グループの連結ESRの状況

上の表は、大手および中堅生保の連結ベースのESR(経済価値ベースのソルベンシー比率)を、現行ベースの連結ソルベンシーマージン比率と比較したものです。

主なポイントを挙げてみましょう。

まず、2025年上期末のESRは、上表のすべての生保グループで新規制における基準値(健全性の目安)である100%を超えています。

したがって、新ソルベンシー規制でも健全性には概ね問題がない状況と言えます。

次に、現行の連結ソルベンシーマージン比率を1/2した水準と比較しても、新規制のESRは低い水準となっています。

これは、「㋐新規制では負債を時価評価することによりソルベンシーマージンが減少すること」、「㋑負債側にも金利変動リスクが発生すること」、「㋒現行のソルベンシーマージン比率算出に用いるリスク係数は 95%VaR を基に設定されている。一方、ESR では99.5%VaR が基準となること」等の影響と推測されます(下の二つの図を参照願います)。

経済価値ベースのソルベンシー規制 ~ 現行との比較

「現行の責任準備金」と「負債の経済価値」~ 算出方法の比較