今年の4月5日に日経新聞が「明治安田生命、企業年金の利率上げ 生保で利上げ後初」というタイトルの記事を発信しました。

この報道には一瞬驚きましたが、記事を詳しく読むとポイントは以下の3点であることが分かります。

①企業年金の固定利率を1.25%から0.50%に下げる。

②一方で、上乗せとして0.80%の利回りを3年保証し、実質的に1.30%を保証利率とする。

③原則止めていた団体年金保険の新規引き受けも9年ぶりに再開する。

その後、4月8日は明治安田生命が正式にニュースリーリースを発信しています。

これを読むと、日経が報道した内容よりも、さらに手の込んだ商品改定であることが分かります。

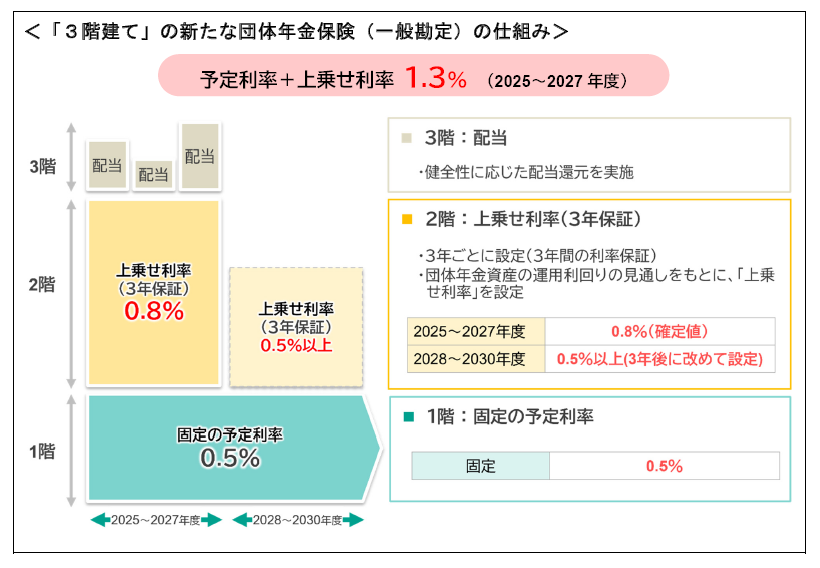

明治安田生命 ~ 新たな生保一般勘定の仕組み

今回の商品改定の特徴を箇条書にしてみましょう。

ⓐ1階部分にあたる固定の予定利率は1.25%から0.5%に引下げる。

ⓑ2階部分として上乗せ利率0.8%を3年間保証する。

ⓒ上乗せ利率は3年後に見直す。ただし、見直し後の上乗せ利率は0.5%以上とする。

この仕組みを見て私は「企業年金の運営実態への配慮と、新ソルベンシー規制への対応の両立を意図したもの」だと捉えました。

随分と工夫した仕組みだと思います。

明治安田生命は、第一生命や日本生命に比べて商品見直しの発表が遅くなりましたが、その分だけ十分に時間をかけて検討したものと思われます。

2018年4月以降、わが国の企業年金(DB年金)は政策アセットミックス(基本ポートフォリオ)の策定が義務づけられています。

(正確に言えば受託保証型DBを除く全てのDB年金が義務付けの対象です。)

政策アセットミックスは、通常は5年ごとの再計算時に、次回再計算までの5年間を対象に作成します。

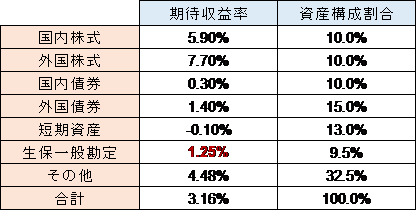

政策アセットミックスの作成例

上の表は、政策アセットミックスをHPで公表している某企業年金基金の情報を基に作成したものです。

資産クラス別の期待収益率・標準偏差および相関係数を仮定して、最適化計算により最も効率的な資産構成割合を求めます。

企業年金が政策アセットミックスを策定する目的は、運用利回りで制度の予定利率を確保することです。

したがって、生保一般勘定の予定利率(保証利率)引下げは、企業年金の運営に大きな影響を与えます。

第一生命のように0.25%まで予定利率(保証利率)を引下げられてしまうと、政策アセットミックスを見直さざるを得なくなります。

生保一般勘定の割合を減らして、期待収益率の高いリスク性資産の割合を増やすことが必要になります。

しかし、多くの企業年金は生保一般勘定に対する根強いニーズがあり、減らすことには抵抗があります。

というのも、生保一般勘定の「金利が上昇しても評価損が発生しない」という特性は、企業年金運営にとってメリットが大きいからです。

特に、金利上昇リスクが現実的となってきた足元の状況では、生保一般勘定のこの特性は大きな魅力に映るはずです。

明治安田生命の今回の商品改定は、このような企業年金の切実なニーズを踏まえたものと思われます。

新商品は2階建ての仕組みになっていますので、政策アセットミックス策定の際の期待収益率は2階部分を含めて考えることが可能です。

向こう3年であれば1.3%、次回再計算までの5年間を考えても最後の2年間は1%以上が保証されています。

「ダウンサイドリスクがない生保一般勘定の特性を維持したうえで、期待収益率をなるべく高く設定できるようにして欲しい」という企業年金のニーズに応えることが可能な仕組みになっています。

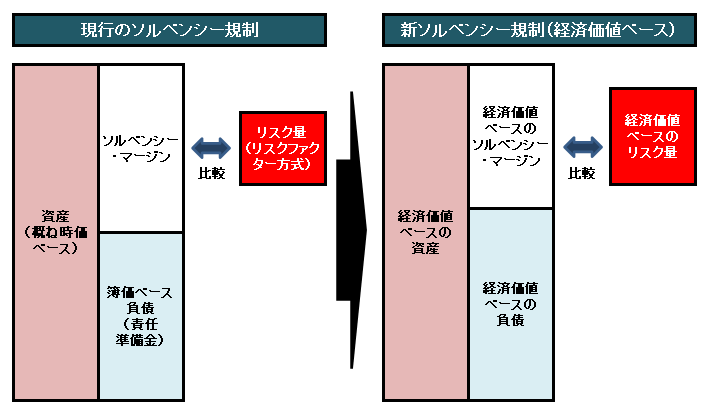

一方で、明治安田生命が商品見直しを行った最大の目的は「2025年4月から導入が予定されている新ソルベンシー規制への対応」のはずです。

現行のソルベンシー規制と新規制の比較

負債の経済価値評価(時価評価)が必要となる新規制では、経済価値を評価する時点の金利よりも予定利率が高ければ、負債額は現行よりも膨らむことになります。

また、負債側にも金利変動リスクが発生します。

(詳しくはこの記事をご覧ください→)。

負債の増加幅や金利リスクを抑制するためには、負債のデュレーションを短くすること、すなわち予定利率の引下げが有効です。

また、保証期間を限定することも、負債デュレーションの短縮化に効果があります。

今回の新商品を新規制対応の観点で捉えると、以下の効果があると考えられます。

①1階部分の予定利率を1.25%から0.5%に引下げることで、負債の金利リスクを抑制する。また、時価評価に伴う負債の増加を抑制する。

②2階部分にも金利リスクは存在する。しかし、3年間という短期保証であるため、従来の期限のない保証よりも金利リスクは大幅に抑制される。

③なお、2階部分については、3年後の見直し後の最低保証0.5%部分についても新規制では金利リスクがある。しかし、②と同じ理由で従来の仕組みよりは、金利リスクは大幅に抑制される。

もちろん、単純に予定利率を引き下げた第一生命(0.25%に引下げ)や日本生命(0.5%に引き下げ)に比べると、明治安田生命の負債側の金利リスクは大きくなります。

しかし、商品改定の企業年金への影響を抑制したことで、販売面では他社よりも有利になることは間違いないでしょう。

明治安田生命は、このような販売面のメリットと新規制対応面でのデメリットを総合的に考慮して、今回の判断に至ったものと思われます。

「今回の明治安田生命の行動に、企業年金(DB年金)がどのように反応するか?」を、注目したいと考えています。