1992年6月の保険審議会答申(「新しい保険事業の在り方」)では、区分経理導入の目的について「商品設計や価格設定の面で各社の創意工夫を活かす余地の拡大」を挙げていました。

実際、1996年の区分経理導入後は、従来にないスキームの商品が開発されてきました。

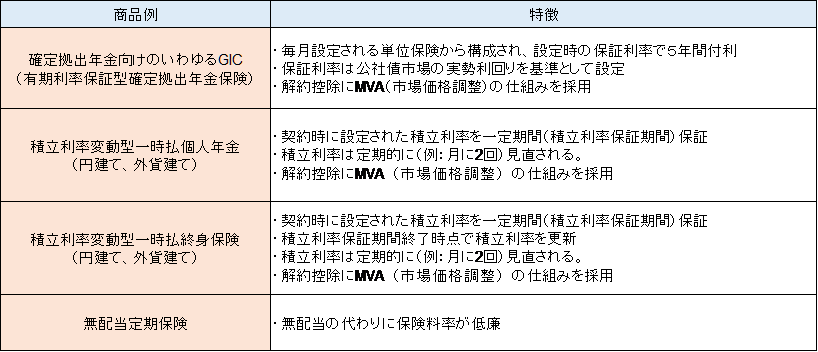

下の表は区分経理により開発が可能となった商品例です。

他にもあるかもしれませんが、ここでは私が思いつくものを挙げています。

区分経理により開発が可能となった保険商品(例)

上の表の中でも、区分経理を活用した新しいスキームの商品として代表的ものは積立利率変動型の一時払年金保険や一時払終身保険だと思います。

これらの商品の運用はキャッシュフローマッチングが基本になります。

積立利率が定期的に見直されるのは、市場金利の変動を積立利率に反映させるためです。

また、これらの商品の解約控除には市場価格調整(MVA)の仕組みが採用されています。

これらの特徴を踏まえると、債券でのマッチング運用が前提の商品だと分かります。

当然ながら、従来の一般ファンド(平準払保険等が含まれる)とは、資産区分を別にしているはずです。

また、上の表の最下段の無配当定期保険は経営者向けの商品として活用されています。

無配当である代わりに保険料が安い仕組みです。

無配当保険と有配当保険は、区分経理上は分けることが必要です。

有配当保険で生じた剰余を内部補助すれば、無配当保険の料率はどれだけでも低廉に設定できるはずです。

したがって、有配当保険と無配当保険を別区分にすることは必須です。

実際、2019年12月に廃止になった保険検査マニュアルでは、以下のチェックポイントがありました 。

『例えば、「掛捨型の短期保険と貯蓄型の長期保険」、「無配当保険と有配当保険」、「予定利率固定型保険と予定利率変動型保険」、「個人保険と企業保険」などが、原則として、別区分で管理されているか。』

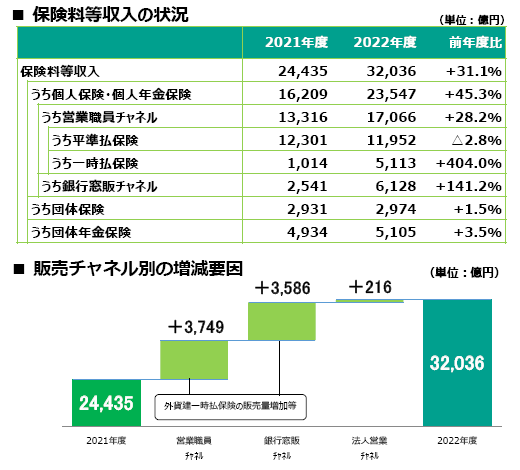

去年の生保会社の決算結果をみると、業績を大きく伸ばしているのは、一時払い外貨建て商品を拡販している会社です。

例えば、明治安田生命の収入保険料は2021年度から2022年度へ約31%も増加しました。

その要因をみると、ほとんどが「外貨建て一時払い保険の販売量増加」によるものです。

明治安田生命の保険料等収入の状況(2022年度決算)

また、コロナ前には節税保険としての経営者保険が爆発的に売れた時期もありました。

一時払い外貨建て商品や無配当保険は、区分経理が導入されていなければ開発不能の商品です。

生保会社の区分経理は、リスク管理やALMの推進という効果だけでなく、業績拡大のためにも重要な役割を果たしていると言えるでしょう。