前回の記事でご説明したように、区分経理後のキャッシュフローについて「資金繰り等の資金管理は一般勘定全体で行い、ファンド毎の内訳は、後日に経理情報を用いて把握する」こととしました。

この考え方にたった場合、「短資(キャッシュ)の入出金は区分経理上の特定の勘定(会社勘定)で行うのが効率的」になります。

すなわち、以下の3つの仕組みで、キャッシュと各ファンドの持分管理を行うのが合理的になります。

(a)キャッシュはすべて会社勘定に集約し、一般勘定全体の資金繰り・短資運用は会社勘定で行う。

(b)各ファンドは(会社勘定の)短資に対して持分を持つ。

(c)キャッシュフローが発生した際には、持分を増減させることによって、各ファンド毎のキャッシュ残高を把握する。

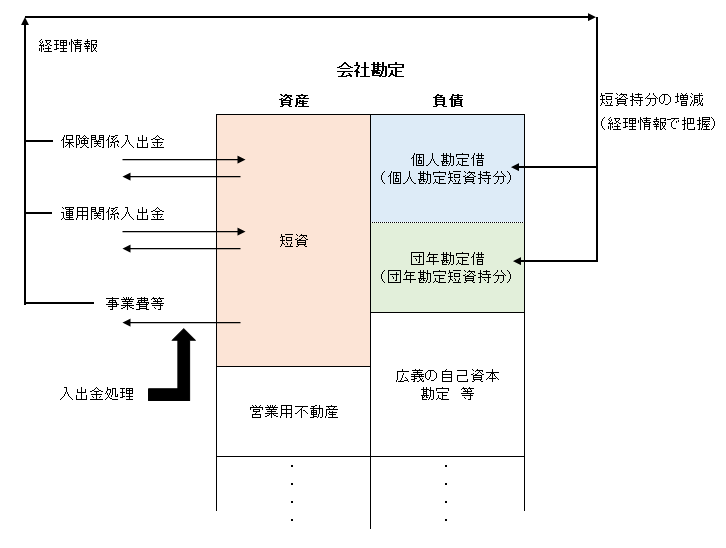

キャッシュフローと各ファンドの持分管理の仕組み(イメージ図)

上の図に補足します。

①会社勘定の負債側の「個人勘定借」・「団年勘定借」の額が、各ファンドの短資持分額になります。

一般ファンド(個人勘定)のB/Sには、この(会社勘定の負債の)裏返しとして「会社勘定貸」という資産が計上されます。

団年ファンドについても、同様です。

②会社勘定には(広義・狭義の)自己資本を集約します。また、資産側には営業用不動産などのどの商品ファンドにも属さない資産を集約します。

なお、会社勘定の資産・負債や機能については、別途ご説明します。

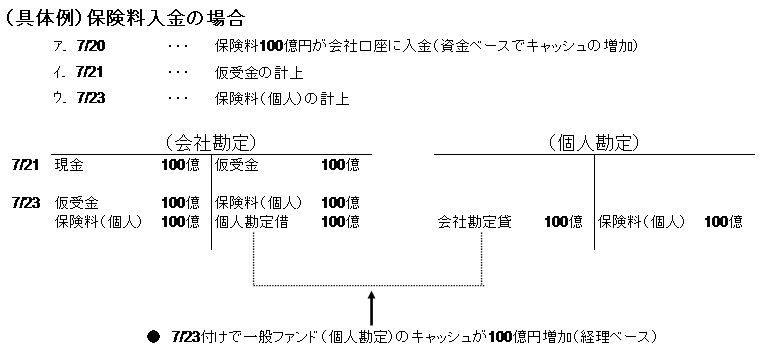

ここで仕訳例をみてみましょう。

なお、短資に対する付利は、各ファンドの短資持分残高に応じて行うことになります。

短資レートは、1996年当時は無担保コール(オーバーナイト)としましたが、今はマイナス金利なので相応しくないかもしれません。

短資の実績運用利回り等を使うのが良いかもしれません。