年金資産運用で最も重要なことは「リスク許容度の範囲内にリスクを収めること」です。

わが国の年金資産運用の経験の中で、典型的な失敗例として挙げられるのが総合型厚生年金基金の事例だと思います。

前に書いたように、私は2001年から2006年まで、複数の総合基金の指定年金数理人を務めていました。

この間は、総合型厚生年金基金が最も財政悪化に苦しんでいた時期と重なりますので、私は「当時の総合基金がどんな風に資産運用の意思決定をしてきたか」も見てきました。

今から振り返ると、総合基金が財政悪化に苦しんだ最大の理由は「参加事業所のリスク許容度を無視したこと」だと言えます。

・資産運用のリスクが顕在化した時にどの程度の掛金引上げが必要か?

・その引き上げに参加事業所は耐えられるのか?

・耐えられないのだとすれば、制度は存続できるのか?

といった議論や検討は、当時の私の担当基金ではほとんどありませんでした。

他の基金でも、同じような状況だったと思います。

当時の厚生年金基金の予定利率は、ほとんどが5.5%でした。

(注:厚生年金基金の本体との財政中立化が実現したのは、2004年からです。

それ以降は、最低責任準備金に対する付与利率は、厚生年金本体の実績運用利回りとなりました。)

すでに長期金利は2%を下回る水準でしたからから、債券だけでは予定利率は到底達成できません。

また、生保一般勘定も2001年には予定利率が1.25%に引下がっていました。

結局、内外株式・外国債券といったリスク性資産が60%を超えるようなポートフォリオを設定していた総合基金が殆どでした。

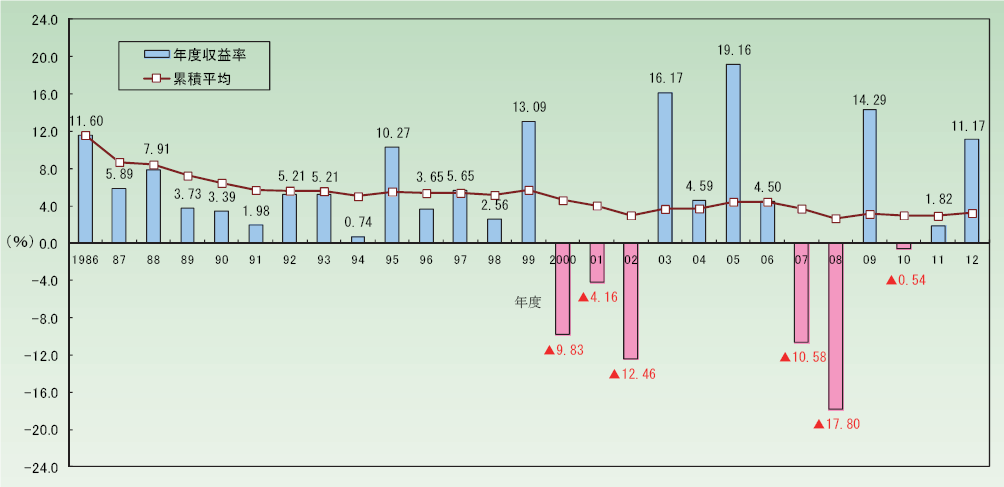

このようなポートフォリオですから、2000年から3年続いたマイナス運用には到底耐えられません。

殆どの基金で年金財政が極端に悪化し、大幅な掛金引上げが必要になりました。

<企業年金の修正総合利回りの推移>

しかし、総合基金の多くはは中小企業の集まりですから、掛金引上げに耐えられない事業所も非常に多く存在していました。

結局、「大幅な給付減額により、掛金引上げ幅を抑制せざるを得ない」という事態が生じたという経緯です。

私が担当していた基金でも、給付水準を過去分も含めて7割減額したうえで掛金を3/1000引き上げるような(非常に辛い)対応をしたところがあります。

総合基金の財政は一時期は改善しましたが、リーマンショックで再度大幅に悪化し、結局AIJ事件が引き金になって、厚生年金基金制度が実質的に廃止になりました。

総合基金の経験から得られる最大の教訓は「基金や参加事業所のリスク許容度を超えた運営を続けていると、最後は制度が破綻しかねない」ということだと思います。

年金資産運用の最大のポイントはこの点だと考えます。

企業年金や年金基金が基本ポートフォリオを作成する際には、「基金や母体のリスク許容度を明確にして、リスクがその範囲内に収まっていること」を確認することが最も重要です。

「5年後のシミュレーションを行って、下位1%のリスクが顕在化した場合の掛金引上げに母体や参加事業所は耐えられるか?」、

あるいは、

「(リーマンショックのような)短期的なリスクが顕在化した場合に、退職給付会計を通じた資本の毀損に母体は耐えられるか?」

といった観点での検証を、基本ポートフォリオ策定時に行う必要があります。

例えば、中退共の基本ポートフォリオ作成に関する公表資料をみると、「リスク(5年後までの想定損失額(下位1%タイル))が剰余金の範囲内に収まっていること」を確認しています。

この資料のp5に記載があります。

一方で、年金資産運用は長期運用ですから、一旦、リスク許容度を踏まえてアロケーションを決めたならば、次回再計算までの5年間はリバランス等の手当をすれば十分だと思います。

せいぜい定期的(4半期ごとなど)にVaRを計算して、それがリスク許容度の範囲内に収まっているかどうかを確認することを行っていれば、それ以上に精緻なモニタリングは不要ではないでしょうか?

前回に書いたように日次や月次でボラティリティをモニタリングしても、それはほとんど無意味だろうと考えています。